確定申告 税制上の主な変更点をチェック(平成29年分)

今年の受付期間は、2018年2月16日(金)から3月15日(木)です。贈与税は、2018年2月1日(木)~3月15日(木)の間に納税をします。

■おもな国税の申告期限及び納期限等

| 税金等の種類 | 確定申告の相談と申告書の受付期間 |

| 所得税等 | 2018年2月16日(金)~ 3月15日(木) |

| 個人事業者の消費税及び地方消費税 | ~2018年4月2日(月) |

| 贈与税 | 2018年2月1日(木)~ 3月15日(木) |

今年の確定申告の作業にあたって覚えておきたい変更点を紹介します。

平成29年分の確定申告については、医療費控除が簡単になり、「セルフメディケーション税制」や「ビットコインの取り扱い」など新しい事柄も増えています。

税制上の主な変更点

●所得税及び復興特別所得税

平成29年分の所得税から適用される改正事項

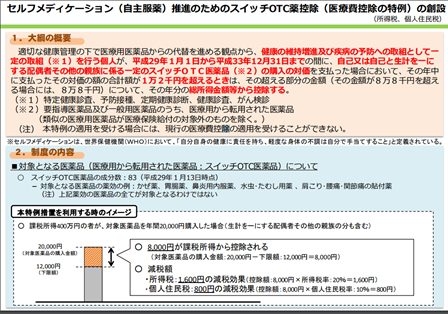

| 1. | その年中に健康の保持増進及び疾病の予防として一定の取組を行う居住者が、平成29年1月1日以後に自己又は自己と生計を一にする配偶者その他の親族に係る特定一般用医薬品等購入費を支払った場合の医療費控除は、その者の選択により、セルフメディケーション税制による医療費控除の特例を受けることができるとされました。 |

| 2. | 医療費控除について、その適用を受ける者は、「医療費控除の明細書」又は医療保険者等が発行する医療費通知書を確定申告書の提出の際に添付しなければならないこととされました(セルフメディケーション税制による医療費控除の特例を適用する場合は、「セルフメディケーション税制の明細書」を添付します。)。 |

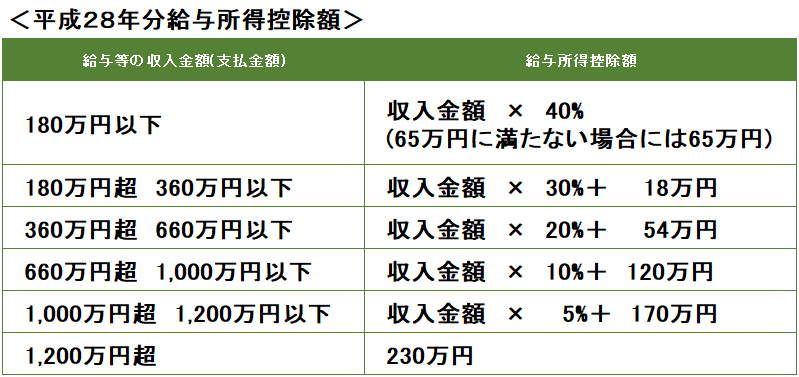

| 3. | 給与所得控除の上限額が220 万円(給与収入1,000万円を超える場合の給与所得控除額)に引き下げられました。 |

No.1410 給与所得控除|国税庁 |

|

| 4. | 住宅借入金等特別控除について、その適用を受ける家屋(以下「従前家屋」といいます。)が震災、風水害、火災などの災害により居住の用に供することができなくなった場合には、災害により居住の用に供することができなくなった年に限り本税額控除を適用できることとする改正前の措置に代えて、災害により居住の用に供することができなくなった年以後の従前家屋に係る適用年(一定の場合を除きます。)について本税額控除の適用を受けることができる措置が講じられました。 |

| 5. | 特定増改築等住宅借入金等特別控除について、その適用対象となる工事に特定断熱改修工事等と併せて行う特定耐久性向上改修工事等を加えるとともに、税額控除率2%の対象となる住宅借入金等の範囲に、特定断熱改修工事等と併せて行う特定耐久性向上改修工事等に要した費用に相当する住宅借入金等が加えられました。 |

| 6. | 住宅特定改修特別税額控除について、その適用対象となる工事に住宅耐震改修又は一般断熱改修工事等と併せて行う耐久性向上改修工事等を加えるとともに、その控除額を住宅耐震改修又は一般断熱改修工事等に係る標準的な工事費用相当額及び耐久性向上改修工事等に係る標準的な工事費用相当額の合計額(250万円(一般断熱改修工事等と併せて太陽光発電装置の設置工事を行う場合には、350万円)を限度)の10%に相当する金額とされました。 |

| 7. | 非居住者に対する課税原則について、総合主義に基づく従来の国内法を、2010 年改訂後のOECDモデル租税条約に沿った帰属主義に見直すことに伴い、従来の国内において行う事業から生ずる所得に代えて恒久的施設に帰せられる所得を国内源泉所得の一つとするなど、所要の改正が行われました。 |

国税庁ホームページ:税制上の主な変更点

平成29年分 確定申告特集より

https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tokushu/kaisei.htm

●贈与税

平成29年分の贈与税から適用される主な改正事項

| 1. | 贈与税の納税義務の範囲の見直しについて 日本国内に住所を有しない人であって日本国籍を有する受贈者に係る贈与税の納税義務については、受贈者が贈与前10年(改正前:5年)以内に日本国内に住所を有したことがある場合には、国内財産及び国外財産ともに課税されることとなるなど、納税義務の範囲について見直しがなされました。 上記の改正は、平成29年4月1日以後に財産の贈与を受けた場合について適用されます。詳しくは、贈与税の申告のしかたをご覧ください。 |

| 2. | 住宅取得等資金の非課税等について 住宅取得等資金の贈与を受けて住宅用家屋の新築等をした人について、その住宅用家屋が震災、風水害、火災などの災害により滅失(通常の修繕によっては原状回復が困難な損壊を含みます。)したため、その住宅用家屋に居住することができなくなったときは、居住要件が免除されるなど、その適用要件が緩和されることとなりました。 |

| 3. | 非上場株式等についての贈与税の納税猶予及び免除の特例について 相続時精算課税の適用に係る贈与により取得する非上場株式等についても、非上場株式等についての贈与税の納税猶予及び免除の特例の適用を受けることができることとなりました。 |

平成29年分贈与税の申告のしかた

http://www.nta.go.jp/tetsuzuki/shinkoku/zoyo/tebiki2017/01.htm

平成28年1月より特定公社債が課税対象に

金融・証券税制の改定により、特定公社債等が上場株式等の課税区分に含まれるようになりました。そのため、平成27年分以前は非課税扱いとなっていた売却益は、譲渡所得として申告分離課税20.315%(所得税15%、住民税5%、復興特別賞比叡0.315%)の課税対象となります。また、償還損益も総合課税から申告分離課税へと取扱いが変わっています。

■損益通算の対象が変更に

また、平成27年分までは、上場株式等と非上場株式等、特定公社債と一般公社債間で損益通算が可能でしたが、平成28年度 からは、上場株式等と特定公社債、非上場株式と一般公社債との損益通算に変更となります。

損益通算の組み合わせが変更になりますので注意してください。

特定公社債は、特定口座(源泉徴収あり)における取引、もしくは確定申告により、利子、譲渡損益、償還損益全てが、「上場株式等に係る譲渡所得等(譲渡益)」となります。そして、損益通算や3年間の損失繰越が可能となりました。

一方、「一般株式等に係る譲渡所得等(譲渡益)」扱いとなる、非上場株式等と一般公社債間においては、損益通算は可能ですが損失繰越はできません。

No.1463 株式等を譲渡したときの課税(申告分離課税) 国税庁

https://www.nta.go.jp/taxanswer/shotoku/1463.htm

■ビットコインなどの仮想通貨の利益の扱い

2017年12月に、ビットコインなどの仮想通貨による利益は、「雑所得」として扱うという通知が出ました。

給与所得者でも、雑所得の総額が「20万円以上」あると、確定申告が必要です。

ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

このビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

No.1524 ビットコインを使用することにより利益が生じた場合の課税関係

https://www.nta.go.jp/taxanswer/shotoku/1524.htm

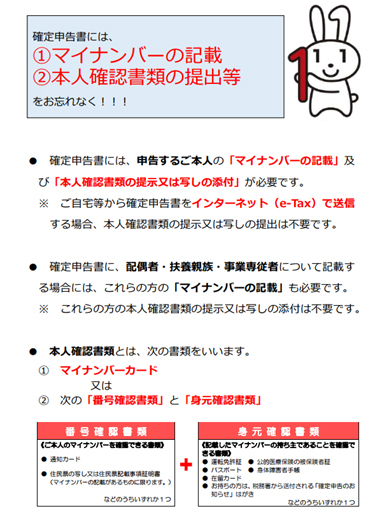

制度の変更ではありませんが、申告にあたって注意したいのが「マイナンバー」関連です。

昨年の確定申告から、マイナンバーが必要となりました。

今年も、申告書類に本人と配偶者などのマイナンバーを記入する必要があります。

そして、申告の際には、「マイナンバーカード」か、マイナンバーの「通知カード」と本人確認書類(運転免許証、健康保険証など)の提示が必要です。

面倒なことに、カードと本人確認書類は、去年提示していても、改めて提示する必要があります。

特に、郵送する場合は、本人確認書類のコピーを入れ忘れやすいので注意してください。

なお、ネットを利用した電子申告「e-tax」を利用する場合は、マイナンバーカードによる認証があるので、本人確認書類は必要ありません。

また、本人確認書類が必要なのは、申告を行なう本人だけです。配偶者や扶養親族の分は必要ありません。

税務署や申告会場などに直接出向いて申告を行う場合、特に期日直前ともなると、待ち時間が数時間になる場合も珍しくありません。

また、書類の不備などの問題が現れることもありますので、できるだけ早めに申告準備、手続きして下さい。

メルマガ

メルマガ